Рынок интернет-торговли давно завоевал особую популярность среди работающих молодых людей. Но с пандемийными годами эту тенденцию подхватили и домохозяйки, и потребители старшего поколения.

В предновогодний период этот рынок сбыта не теряет своей актуальности. Огромное число товаров заказывается через интернет-сообщества, через различные маркетплейсы.

ОБЪЕМ РЫНКА ИНТЕРНЕТ-ТОРГОВЛИ

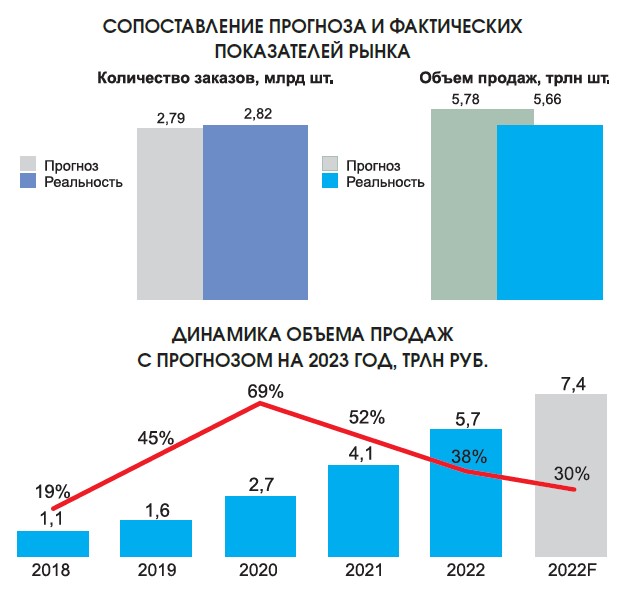

По данным Data Insight, в 2022 году объем рынка розничной интернет-торговли в России составил 5,7 трлн руб. и 2,8 млрд заказов. Темпы роста заказов превысили 65%, а 2022 год вошел в тройку лучших годов российского рынка eCommerce по динамике числа заказов. Объем рынка в рублях вырос на 38%. Темпы роста интернет-торговли в 2022 году ожидаемо ниже темпов роста в 2021 году и чуть ниже прогнозных. Основная причина – уход с рынка значительной части премиального (и среднего плюс) сегмента.

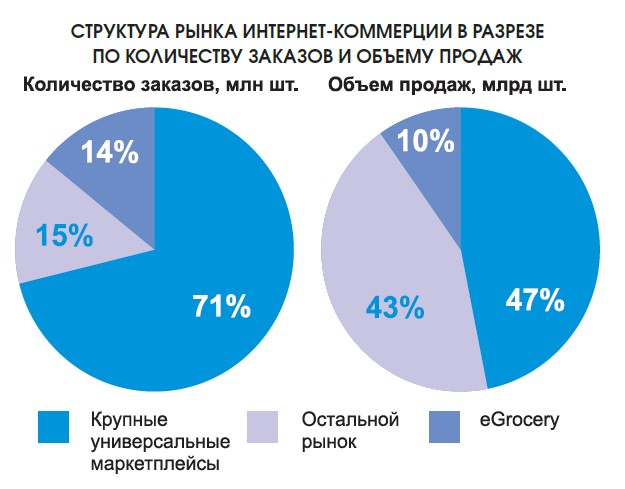

Самый большой рост продолжает наблюдаться у крупных универсальных маркетплейсов. За год их доля поднялась с трети до почти половины общего объема продаж, а по количеству заказов возросла с 62 до 71%.

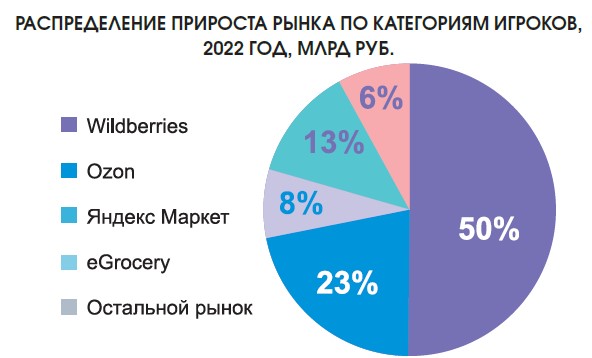

В 2022 году рынок eCommerce вырос на 1,55 трлн руб. Половина этого роста пришлась на Wildberries, а в сумме три крупнейших маркетплейса обеспечили более 80% от всего роста рынка.

ТЕМП РОСТА

После 4 лет постоянного ускорения, в 2022 году темпы роста количества заказов снизились более чем в 1,5 раза. Однако и роста +65% хватило для того, чтобы 2022 год вошел в тройку лучших годов российского рынка eCommerce по динамике. Весной 2022 года темпы роста количества заказов опустились с зимних показателей в районе +90% в год до менее чем +60%, а в июле-сентябре снизились до диапазона 40-50%. Рост ускорился в ноябре и декабре, которые по показателям динамики стали лучшими месяцами с марта 2022 года.

ПРИЧИНЫ СНИЖЕНИЯ СРЕДНЕГО ЧЕКА

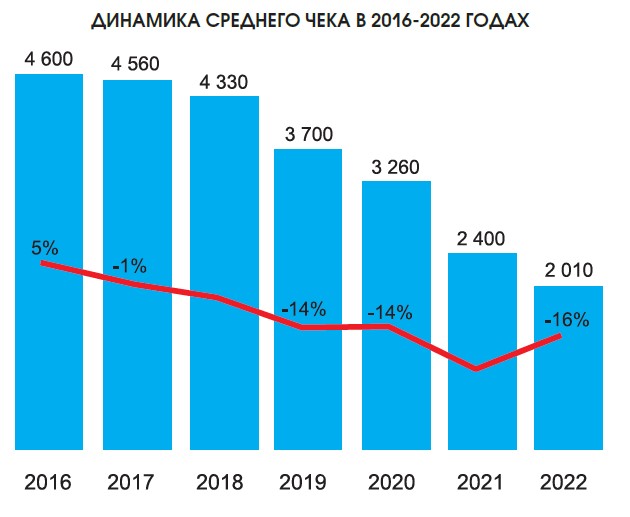

За 2022 год произошло снижение среднего чека на 16%. Основными факторами стали:

- сокращение доли категорийных non-food интернетмагазинов с более высоким средним чеком, чем у маркетплейсов, с 25 до 16% от всех онлайн-заказов;

- закрытие или существенное падение интернетмагазинов с высоким средним чеком + рост категорийных интернет-магазинов с низким средним чеком;

- инфляционный рост среднего чека типичного категорийного интернет-магазина на 13%;

- снижение среднего чека продолжается с 2018 года – это естественный результат проникновения eCommerce в область повседневных покупок. В 2022 году к этому добавилось резкое сокращение доли премиальных товаров в структуре онлайн-покупок.

АНАЛИЗ И ПРОГНОЗ

По предварительным прогнозам Data Insight ожидалось, что в 2022 году рынок eCommerce достигнет 5,78 трлн руб. и 2,79 млрд заказов. Итоговые результаты оказались близкими к прогнозу: в отношении количества заказов разница составила 1% (итоговая оценка – 2,82 млрд заказов), а прогноз объема продаж оказался завышенным на 2% – в реальности средний чек снизился сверх ожиданий, и по итогам года объем рынка достиг 5,66 трлн руб.

По прогнозам Data Insight, в 2023 году объем продаж на рынке eCommerce достигнет 7,4 трлн руб., рост составит 30%.

Также Data Insight приводит следующие прогнозы по рынку интернет-торговли:

- В 2023 году темпы роста количества заказов начнут немного замедляться, вместе с тем показатели роста все равно останутся на высоком уровне. Количество выполненных заказов на рынке eCommerce достигнет 4,6 млрд.

- Ожидается снижение среднего чека на 20%.

- Рост доли двух лидеров рынка до 53% по объему онлайн-продаж и 77% по заказам.

АНАЛИТИКИ ВЫДЕЛЯЮТ КЛЮЧЕВЫЕ ТРЕНДЫ 2023 ГОДА :

- Снижение доли импульсных и премиальных покупок.

- Ускорение перетока на маркетплейсы. Одна из причин – уход части игроков, товары которых перестали быть доступными в фирменных магазинах и доступны только на маркетплейсах от сторонних селлеров, напрямую от некоторых компаний или от маркетплейсов, которые выкупили сток.

- Подвижность рынка в части распределения между брендами. В России остаются локальные или небольшие бренды взамен ушедшим и крупным, это возрождает конкуренцию за долю рынка.

- Взрывной рост вложений в продвижение на маркетплейсах.

- Заметное снижение средней стоимости покупок.

Основная причина – закрытие или существенное падение интернет-магазинов с высоким средним чеком.

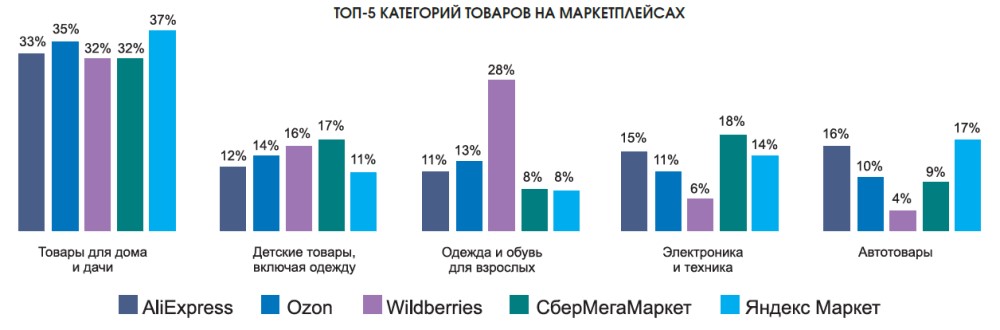

Наиболее популярной категорией на маркетплейсах являются товары для дома и дачи: от 32 до 37% селлеров в зависимости от платформы.

Таким образом, несмотря на сложную макро-экономическую обстановку, ритейл и интернет-торговля являются стабильным рынком сбыта, имеющим хорошие темпы роста и прогнозы развития.